올해 금융권의 스마트폰 뱅킹 개편 사업이 연이어 발주되고 있다.

우체국금융이 스마트금융 앱 개편사업에 나섰으며 경남은행도 투유뱅크 앱 개편에 나선다. 광주은행도 기존 일방향 형태의 앱뱅킹 서비스를 상호보완적으로 진화시킬 예정이다. 새마을금고중앙회도 MG스마트폰뱅킹 리뉴얼 구축을 통해 타 서비스의 뱅킹 앱 제공을 추진 중이다.

하지만 시장의 수요에 비해 이를 수행할 수 있는 업체들은 제한적이어서 일부 금융사들은 곤란을 겪고 있는 것으로 전해진다. 물론 대형 시중은행 등 IT개발을 위한 생태계가 마련된 곳은 덜하지만 프로젝트 별로 사업을 발주해 오던 금융사의 경우 이러한 양극화가 심화되고 있다.

문제는 앞으로 비대면채널 서비스 강화를 위해서 뱅킹 앱을 포함한 비대면 채널 서비스에 대한 상시 고도화가 지속될 것이란 점이다. 특히 금융당국이 ‘금융결제 인프라 혁신 방안’을 발표하면서 비대면채널에 대한 상시 경쟁 체제가 본격화될 것이다.

금융결제 인프라 혁신 방안이 계획대로 추진될 경우 은행이 독자적으로 보유한 앱에 대한 고객에 대한 ‘록인(lock in)’ 효과는 사라지게 된다. 이론상으로 국민은행 앱에서 신한은행 계좌에 대한 접근이 가능해지고 오픈뱅킹 플랫폼이 서비스되는 시점에는 은행뿐만 아니라 다양한 핀테크 업체와 금융 정보만을 가지고 금융거래가 가능한 지급지시서비스업 플랫폼 사업자가 등장할 전망이다.

결국 처음 고객이 실행하는 앱이 무엇이 될지에 모든 금융사는 물론 비금융사업자, 신용정보업자 등이 초점을 맞추게 될 것이란 의미다.

이에 따라 각 은행들은 비대면채널 상시개발 체제를 위한 진용 마련에 고심하고 있다.

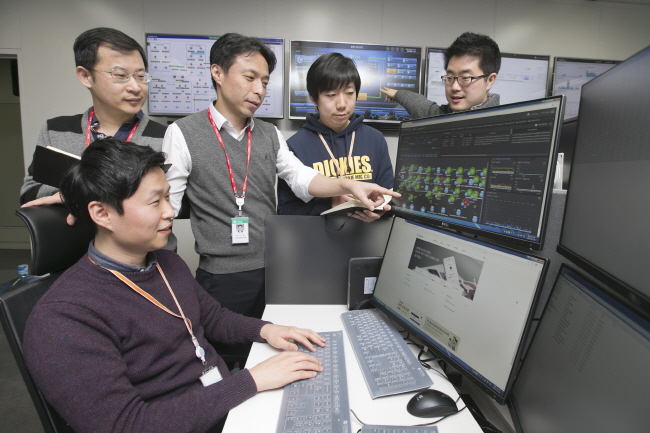

KB국민은행은 최근 스마트금융 개발 대응반 IT 도급인력 확보에 나섰다. 신속한 디지털 금융 관련 사업 지원을 위한 전단 지원조직을 구성하기 위함으로 디지털금융그룹의 기존 서비스 개선과 신규 개발을 전담하게 된다. 특히 KB국민은행은 모바일과 인터넷 뱅킹을 대상으로 전담 조직을 각각 운영할 계획으로 스타 뱅킹과 리브뱅킹 모두 각각 298맨먼스 규모로 확보할 계획이다.

우리은행도 우리FIS의 인력을 은행 내로 끌어들여 상시 개발 체제를 갖추려 하고 있다. 계열사 형태로 분리됐던 우리FIS의 전문인력을 은행 내로 훕수해 언제든 비대면채널 이슈에 대응하고자 한다는 것이다.

이밖에 신한은행, KEB하나은행 등이 독자적인 IT사업 수행 능력 확보에 나선 이유도 이 때문이다. 신한은행은 일산에 있었던 개발조직을 다시 남대문 신한은행 본사와 근처 빌딩으로 집중시켰으며 KEB하나은행도 청라 데이터센터를 중심으로 개발 인력을 통합 시켰다.

대형 은행의 경우 상대적으로 여유롭지만 그 외 은행들은 협력업체 구성에 어려움을 겪고 있다. 비용 면에서 독자적인 개발인력을 확보하기 어려운 은행들은 협력업체를 통해 사업에 나서고 있지만 최근 비대면채널 관련 사업 발주가 많아지면서 시장의 수요에 비해 대응할 수 있는 개발업체의 수가 순간적으로 늘지 못하는 문제가 있다.

e뱅킹의 경우 웹케시가 금융SI 시장에서 철수하면서 갑자기 시장 플레이어가 줄어든 것이 큰 영향을 줬다. 핑거, 인스웨이브, 유라클 등 사업자가 존재하긴 하지만 시장 수요에 비해 턱없이 부족하다는 것이 문제다.

무엇보다 뱅킹 시스템의 경우 안정적 운영과 개발이 중요한데 신규 업체에게 쉽사리 맡기기가 쉽지 않다는 부담이 있다. 마찬가지로 신규로 이 시장에 진입하려는 IT업체도 많지는 않은 분위기다. 결과적으로 은행들의 자체 개발 능력 확보는 앞으로 비대면 시대의 화두가 될 전망이다. 다만 이러한 조직이 갖춰지기 까지 일정 부분 혼란을 감내해야 할 것으로 보인다.